Новости

01.05.2022 — Изменения в бонусной программе а-ля Тинькофф.

29.03.2022 — плохие новости о бонусной программе банка «Хоум Кредит». С 01.04.2022 налоги, штрафы и государственные услуги ( MCC 9311, 9399, 9222) добавляются в список исключений, кэшбэка по ним больше не будет. Что еще осталось для оплаты налогов с кэшбэком?

23.11.2021 — Теперь карты Хоумкредита можно пополнять в терминалах и офисах МТС без комиссии. Максимальная сумма за один раз: через кассу — 500000₽ (попросят паспорт) через терминал – 15000₽.

17.11.2021 — Теперь карты Хоумкредита систем VISA и МИР можно пополнять без комиссии в банкоматах ВТБ без комиссии. Лимит — 100000 руб. за одну операцю. Карты Mestercard пока нет, добавят позднее.

17.01.2021 — С этого дня обслуживание карты «Польза» безусловно бесплатное, не нужно выполнять никаких требований ни по обороту, ни по остатку на счету. А при совершении покупок на 30 тыс. рублей вы получаете 5% годовых на остаток по счету! Это сильный ход конём от Хоум кредита. Ссылка на тарифы. Ответит ли Тинькофф? (Но у него и так есть тариф 6.2). Ну а мы — всегда за здоровую конкуренцию между банками :).

02.01.2021 — «Хоум Кредит» решил оставить ставку в 4% годовых по карте «Польза» для тех, кто получал ее до 30.09.2020 (на остаток до 300 000 руб. при покупках от 7000 руб./мес.). Для остальных положено только 3% годовых.

14.12.2020 — В тарифах банка «Хоум Кредит» добавился пункт, что при отсутствии операций и нулевом остатке в расчетном периоде на карте «Польза» комиссия за обслуживание взыматься не будет. Т.е. карту теперь можно безболезненно положить на полку.

29.11.2020 — «Хоум Кредит» всерьез обновил бонусную программу «Польза», стало очень похоже на Тинькофф и карту Black, смотрите сами:

Теперь ежемесячно за 5 дней до начала месяца банк позволяет выбрать 3 любимые категории из 6 предложенных для 5% кэшбэка (выбирать нужно в личном кабинете программы «Польза»). Если ничего не выбрать, то на все покупки будет базовый 1% кэшбэка. Сменить категории на новые можно будет в следующем месяце. 6 категорий для выбора банк назначает на своё усмотрение из общего списка, в котором 30 категорий.

Условия как минимум не ухудшились. Если «Пользу» использовать на индивидуальном зарплатном проекте, то она бесплатна и ей можно спокойно пользоваться картой только в те месяцы, когда будут выпадать нормальные категории с 5% кэшбэка.

15.11.2020 — Акция для новых клиентов (у которых в течение года не было дебетовых карт банка с 15.11.2019) могут рассчитывать на кэшбэк в 15% на всё по акции «Мегакэшбэк» при оплате покупок с помощью Apple Pay, Samsung Pay или Google Pay до 31.01.2021 после получения уведомления об участии в акции. Общий лимит акционных баллов равен 1500. Уведомление должно прийти в течение 3-х рабочих дней после получения карточки. Такая же акция проходит и для кредитной «Пользы».

01.10.2020 – “Хоум Кредит” стал участником Системы быстрых платежей (СБП).

22.09.2020 — у карты «Польза» от «Хоум Кредит» появилась возможность делать бесплатные исходящие переводы по номеру карты через собственные сервисы («толкание») в рамках общего с бесплатной обналичкой в сторонних банкоматах лимита в 100000 руб./мес. (!). Стандартный лимит, где такая возможность есть — 20 тыс. (Тинькофф, ранее — Альфа, Открытие).

28.07.2020 — Лимит бескомиссионного пополнения с карты другого банка по номеру карты (стягивание) ограничен суммой 300000 рублей в месяц.

Мне нравитсяНе нравится

Как мошенники считывают данные с карт

Бесконтактные платежные карты имеют чип и антенну, которые взаимодействуют со считывающим устройством на частоте 13,56 МГц. Дальность передачи данных составляет всего несколько сантиметров (в среднем около 4 см). Именно поэтому в платежных терминалах необходимо приложить карту к считывающему устройству практически вплотную. Однако никто не мешает создать «собственное» считывающее устройство, которое будет работать и на большем расстоянии.

Ученые из Университета в Суррее создали считывающее устройство способное работать на расстоянии 80 сантиметров от карты. Испанские программисты, основываясь на знании того, что люди часто носят свой мобильный телефон, оснащенный функцией бесконтактной оплаты, рядом с платежной картой, создали вирус, который позволяет телефону передавать NFS-сигнал.

Как только такой телефон оказывается около карты, он передает информацию о возможности совершения платежа. Мошенники подносят телефон к считывающему устройству и с помощью своего телефона оплачивают платеж. Таким образом, телефон зараженный вирусом выполняет связующую роль между картой и мошенниками.

Необычные факты о банковских картах

Интересные факты о пластиковых карточках – Джон Дрекслер изобрел в 1981 году первую оптическую карточку, о которой мало кто знает. Банки не хотят использовать ее из-за высокой себестоимости карт и оборудования для считывания, но у нее имеются явные преимущества. Эта карта способна хранить огромнейший объем информации, считывание с карты и запись на нее производится с помощью лазерного оборудования. Эти карточки все же нашли применение в современной жизни – их используют как «карманные» истории болезней пациента.

Советуем почитать: Банковские карты в Египте

- VISA INTERNATIONAL — выпустила больше 300000000 карт, эти карты принимают к оплате 200 стран мира (в мире 252 государства), 12миллионов предприятий и 180000 банкоматов;

- EUROCARD/MASTERCARD — выпустила больше 200000000 карт и 10 миллионов точек по всему миру обслуживают эти карты

- AMERICAN EXPRESS – выпустила 33000000 карт, которые принимают к оплате 3500000 предприятий.

Самые необычные пластиковые карты планеты могут удивить даже искушенного обывателя! Китайцы выпустили банковскую карту с калькулятором, который подзаряжается от солнца и банковскую карту с МП-3 плеером!

Кредитные

Доступен лишь один вариант — кредитная «карта с Пользой» категории Gold, с бесплатным обслуживанием в первый год и льготным периодом.

Условия оформления и документы:

- Паспорт гражданина Российской Федерации;

- Возраст от 22 до 70 лет;

- Стаж на последнем месте трудоустройства не менее 90 дней.

Тарифы на использование:

- Выпуск и обслуживание кредитной карты Gold — бесплатно;

- Подключение к программе лояльности «Польза» — 990 рублей (1-й год бесплатно);

- Процентная ставка — 26.7-27.5% годовых;

- Льготный период — 50 дней;

- Комиссия за снятие наличных в банкоматах — 4.9%, минимум 399 рублей;

- Мобильный банк — 99 рублей в месяц.

Учитывайте, что минимальный ежемесячный платеж составляет 5% от суммы задолженности, плюс проценты, но есть общий минимум — 1 000 рублей. Пополнить счет нужно до даты окончания расчетного периода.

Подарочные карты VISA

В платежной системе VISA можно найти такие виды подарочных карт:

- myGift;

- «Открытие»;

- «ТрансКапиталБанк»;

- «Райффайзенбанк»;

- «Почта Банк».

Электронная банковская карта myGift

MyGift – подарочная банковская карточка платежной системы VISA. Эмитент предлагает несколько видов карт, в том числе виртуальную, топливную и детскую.

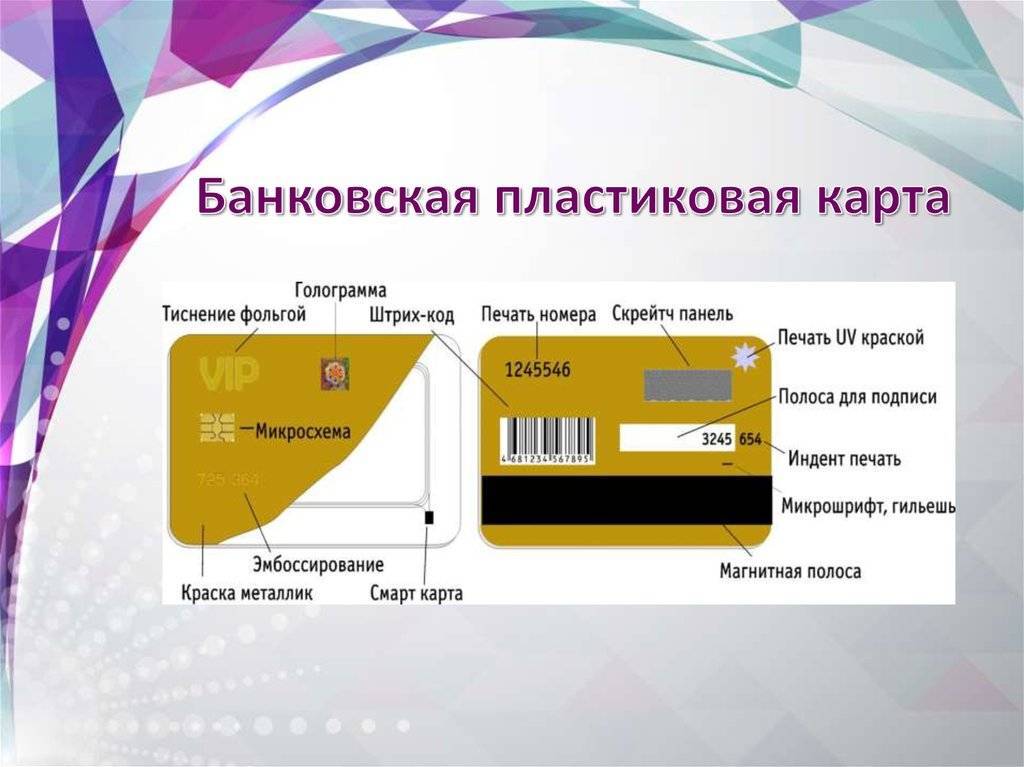

Работа с картой начинается с ее активации на сайте эмитента. Дополнительные действия не требуются только в отношении карты уровня «Золотая». После активации виртуальной карты поступает СМС с данными о реквизитах, включающими:

- PAN-номер (16 цифр), соответствующий номеру карточного бланка обычной банковской карты;

- срок действия;

- код безопасности CVV2 (3 цифры).

При активации некоторых видов карт система предлагает установить сферу ее действия. Продукт можно будет использовать только для расчета с предприятиями определенной категории, например, лишь в кафе и ресторанах либо для оплаты путешествий.

Возможности конкретной MyGift, а также ее баланс и срок действия, который может отличаться от даты, указанной на бланке, можно уточнить на фирменном сайте.

Подарочная карта банка «Открытие»

Подарочная карта с деньгами от банка «Открытие» – это достойный презент. Бланк защищен чипом. Приобрести карту можно в одном из офисов банка. На ее счет можно положить любую сумму. Срок действия карточного бланка – 1 год. Стоимость обслуживания – 100 рублей. Баланс определяется дарителем самостоятельно.

Значимым недостатком предложения являются тарифы, согласно которым при оплате товаров и услуг удерживается комиссия в размере 2,5% от потраченной суммы.

Подарочная карта от «ТрансКапиталБанка»

«ТрансКапиталБанк» эмитирует подарочные предоплаченные карты «Выгода» и ТРЦ «Европейский». Первый продукт – это результат дружбы с виртуальным банком TalkBank, известного тем, что обращение к нему осуществляется посредством общения бота в известных мессенджерах. Второй явился итогом сотрудничества с одноименным торгово-развлекательным комплексом.

В основном, условия использования карт «ТрансКапиталБанка» типичны для предоплаченных. Версия «Выгода» эмитируется как продукт с полной и с упрощенной идентификацией. Есть возможность получения наличности и использования продукта как кредитной карты.

Карта ТРЦ «Европейский» не предполагает снятие наличности, но допускается образование сверхлимитной задолженности. Плата за пользование средствами банка составляет 40% годовых.

Подарочная карта «Райффайзенбанка»

Стоимость подарочной карточки от «Райффайзенбанка» – 100 рублей. Несомненное преимущество продукта – возможность получения скидок до 40% у партнеров банка.

Карта пополняемая, но максимальный лимит – 15000 рублей.

Подарочная карта «Почта Банка»

«Почта Банк» предлагает предоплаченную «Онлайн карту». Срок ее действия – 36 месяцев. Обслуживание бесплатное.

Можно получать наличность. Комиссия – 100 рублей за 1 операцию.

Лимит по карте – 15000 рублей до проведения упрощенной проверки держателя и до 60000 рублей после проведения указанной процедуры.

Несколько карт с кэшбэком

Для тех кто привык экономить каждую копеечку или просто умеет считать свои деньги.

Используем несколько карт, каждая из которых заточена под определенную категорию трат. В итоге мы получаем не жалкие “1% на все”, а 3-5%. С каждых 10 потраченных тысяч не 100 рублей, а 300-500. Просто за то, что использовали “правильную” карту при оплате.

Как это работает?

Нет нужды держать деньги на всех имеющихся “выгодных” картах. Аккумулируем наши средства на одной, дающей проценты на остаток.

Перед походом в магазин просто стягиваем деньги на нужную нам карту и расплачиваемся ей. После, остатки средств можно опять вернуть на доходную карту с процентом на остаток. Вся процедура перевода в личном кабинете (мобильном приложении банка занимает 20-30 секунд).

Это может дать вам дополнительные несколько сотен в месяц. Или несколько тысяч в год.

Несколько примеров.

Спортмастер – категория “Спорттовары”, за него карта Тинькофф Блэк часто дает возврат 5%;

ЖКХ – лучше оплачивать Мультикартой от ВТБ (1-1,5%) или картой Тепло от банка Восточный – 5%. Нужно оплатить коммунальные услуги – переводим нужную сумму на карту Тепло, оплачиваем и получаем свои повышенные проценты.

Аптеки, больницы или пополнить телефон – снова Тепло с 5%.

Популярные вопросы по безопасности

Как безопаснее всего подписаться на Яндекс Плюс, Смарт ТВ и другие сервисы подписки?

Самый простой и самый дешевый вариант – выпустить виртуальную карту и использовать ее при подписке. Карту обычно выпускают бесплатно(у Тинькофф так). После нужно положить определенную сумму на карту, чтоб оплатить подписку. Чтоб в дальнейшем подписку не снимали, нужно обнулить виртуальную карту и заблокировать ее. Потом можно сделать новую с другим номером… И так много раз. Это убережет от неожиданных автосписаний по основной карте

Нужны ли данные владельца для перевода на карту?

Данные получателя при переводе на карту в принципе не нужны, т.е. вы не обязаны их указывать. Однако, некоторые банки обычно указывают самого отправителя. Если вы, например, переводите деньги из онлайн банка Сбербанка или Райффайзен, то получателю в комментарии к платежу будет видно, кто перевел деньги.

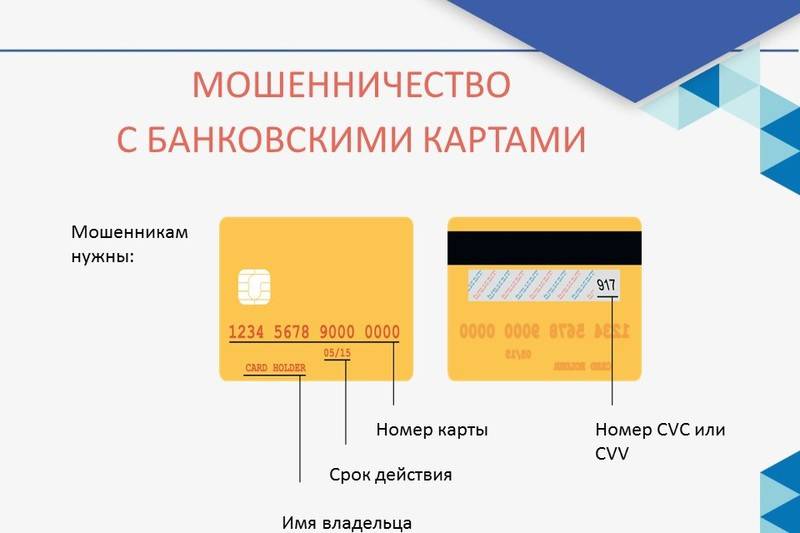

Можно ли сообщать 3 цифры на задней стороне карты?

Сам банк обычно никогда не звонит клиенту и не спрашивает реквизиты карты. Нужно быть осторожным при звонках из банка, лучше перезвонить самому через горячую линию и все узнать.

- 3 цифры с ЗАДНЕЙ стороны карты НЕ следует сообщать в телефонном разговоре никому!

- 3 последние цифры НОМЕРА карты можно сообщать, если вы звоните сами на горячую линию и вас спросили про это. Это нужно для быстрой идентификации вашей карты

Что нельзя говорить сотруднику банка о своей карте?

Если вам звонит сам банковский работник, особенно служба безопасности банка – то нужно быть очень внимательным, т.к. сотрудники банка звонят клиентам в исключительных случаях. Если все таки разговор идет, то НЕЛЬЗЯ сообщать

3 последние цифры на обороте карты, все реквизиты карты одновременно, пин-код карты.

Если вы сообщили и начали сомневаться, что вам звонил сотрудник банка – лучше заблокировать и перевыпустить карту

Что будет, если мошенникам попало в руки фото лицевой стороны карты?

Ничего хорошего не будет. Карту неоходимо перевыпустить. Даты окончания и срока действия карты достаточно в некоторых случаях для совершения платежа. Однажды утром вы можете обнаружить списание. Деньги с карты необходимо снять, карту заблокировать и перевыпустить. Это самый безопасный способ.

Если отдал данные карты на Суперприз Лайк, нужно ли менять карту?

Да, карту лучше заблокировать и поменять. Суперприз Лайк похоже на какое-то мошенничество. Просто заманивают обычных людей и просят их палить данные карты. А потом снимают денежки. Не стоит доверять розыгрышам в Интернет, где просят указать данные банковской карты. Риск обмана велик.

Что могут сделать мошенники зная ФИО и последние 8 цифр банковской карты?

День добрый. Напрямую никакого убытка они нанести не могут. Зная ФИО и номер карты снять деньги с карты невозможно. За сохранность денег можно не волноваться и спать спокойно.

А вот в различные схемы мошенничества могут втянуть. Например – на эту карту можно отправить деньги на вашу карту и попросить потом вернуть на другую… Если вдруг ошибочные деньги придут, не стоит торопиться их куда-либо переводить на другие карты. Но это все зависит от вашей финансовой грамотности

Можно ли давать номер счёта карты другому лицу

Номер счета карты – это обычный номер банковского счета. Просто он привязан к карте. Зная БИК вашего банка и номер счета можно только перевести деньги НА карту. Снять деньги или иным мошенническим образом воспользоваться картой зная только номер счета не получится. Поэтому передавать номер счета карты посторонним в принципе БЕЗОПАСНО.

Какие реквизиты банковской карты можно указывать при получении приза?

Очень много случаев мошенничества с картами связаны с получением призов. Человека заманивают и обещают приз. Просто нужно указать все реквизиты банковской карты. Запомните – для приза нужно указать ТОЛЬКО НОМЕР КАРТЫ. Другие данные сообщать и вводить где-либо категорически не рекомендуется.

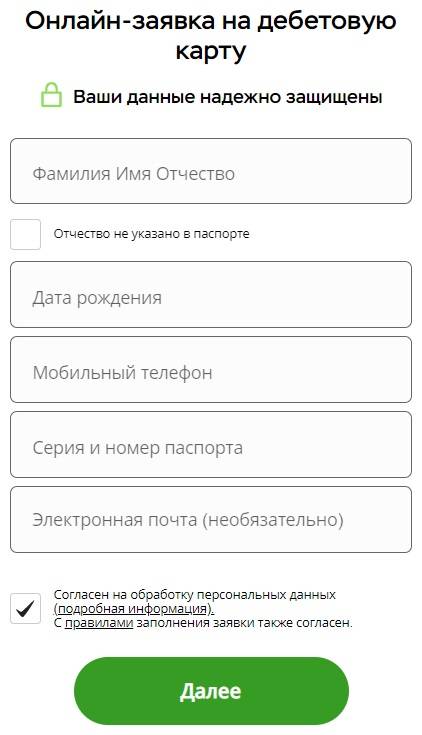

«Хоум Кредит» — Онлайн Заявка на Оформление Дебетовой Карты с Доставкой

Как и в случае с другими продуктами «Home Credit», для оформления карточки пользователю необязательно лично посещать отделения финансового учреждения. Достаточно воспользоваться официальным сайтом. Все, что потребуется – устройство с выходом в сеть, мобильный телефон и паспорт гражданина России.

Действовать необходимо следующим образом:

- Перейти на официальную страницу карты на сайте банка.

- Ознакомиться с условиями использования пластика.

- Выбрать карту, прокручивая предложения банка (пластик выпускается сразу в нескольких вариациях).

- Нажать на кнопку «Заказать карту».

После этого пользователь будет перенаправлен на страницу оформления заявки на получение пластиковой карты. На ней размещена анкета, состоящая из нескольких страниц. На первой странице потребуется указать следующие данные:

- ФИО;

- Дату рождения;

- Серию и номер паспорта;

- Номер мобильного телефона;

- При желании клиента – адрес электронной почты.

После введения всех данных следует поставить галочку в поле согласия с условиями обработки персональных данных банком и нажать на кнопку «Далее». На указанный номер телефона сразу же будет отправлен код, с помощью которого банк идентифицирует клиента. Он придет в СМС. Чтобы продолжить, необходимо ввести код в появившееся под формой поле, после чего нажать на кнопку «Продолжить».

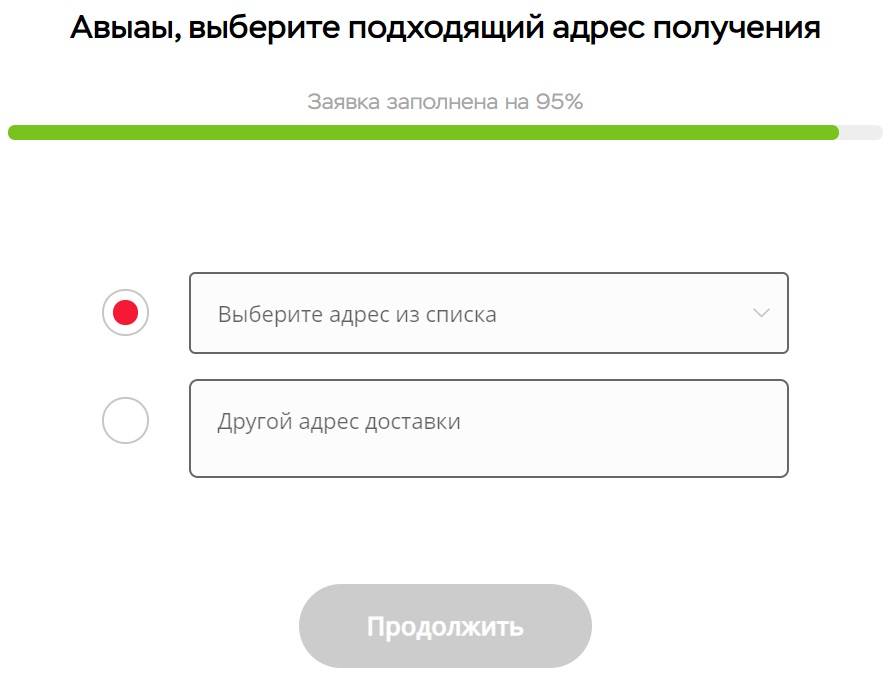

Если данные введены правильно, пользователь будет перенаправлен на следующую страницу анкеты. Здесь потребуется ввести информацию из личного паспорта клиента (желательно заранее подготовить документ, чтобы иметь его при себе во время заполнения заявки). Нужно указать следующую информацию:

Если данные введены правильно, пользователь будет перенаправлен на следующую страницу анкеты. Здесь потребуется ввести информацию из личного паспорта клиента (желательно заранее подготовить документ, чтобы иметь его при себе во время заполнения заявки). Нужно указать следующую информацию:

- дату, место и время выдачи документа;

- код подразделения, выдавшего паспорт;

- адрес регистрации, текущего проживания и рождения (тот, что прописан в документе);

- кодовое слово.

Следует начать вводить адреса, после чего выбирать подходящие населенные пункты, улицы и дома из появляющегося контекстного меню. После нажатия на кнопку «Продолжить» откроется меню выбора адреса доставки. Можно указать место текущего проживания, либо же прописать любой другой город и улицу.

Следует начать вводить адреса, после чего выбирать подходящие населенные пункты, улицы и дома из появляющегося контекстного меню. После нажатия на кнопку «Продолжить» откроется меню выбора адреса доставки. Можно указать место текущего проживания, либо же прописать любой другой город и улицу.

Если по указанному адресу есть возможность доставки пластиковой карты, она будет передана курьером. В противном случае клиенту будет предложено выбрать офис, в который следует передать карточку. После этого заявка отправляется на обработку персоналом банка. Работники учреждения свяжутся с клиентом в случае одобрения и уточнят детали. Далее карта доставляется по указанному пользователем адресу.

Карта «Польза» от «Хоум Кредит» — Условия Пользования и Проценты Дебета

На пластиковых картах «Польза», вне зависимости от вида, хранятся денежные средства клиента. В отличие от кредитных карт, финансовое учреждение не предоставляет держателям таких карточек кредитных денег. В связи с этим требования, выдвигаемые к пользователям, желающим получить в использование этот продукт, минимальные.

Клиент должен отвечать следующим требованиям:

- Быть в возрасте старше 18 лет.

- Иметь гражданство Российской Федерации.

- На момент оформления карты иметь возможность предоставить сотрудникам банка документ, удостоверяющий личность (желательно паспорт).

Поскольку на карточке хранятся деньги владельца пластика, а не кредитные средства, банк готов сделать послабления для своих клиентов. Оформить карту имеют возможность лица, которые не достигли совершеннолетия, но пребывают в возрасте старше 14 лет. Для этого им необходимо получить письменное согласие со стороны своих родителей или иных законных представителей.

Карта «Польза» от «Хоум Кредит» — Какие Документы Нужны для Оформления?

Для оформления пластиковой карты потребуется минимальный пакет документов. Собственно, все что нужно – личный паспорт или другой документ, удостоверяющий личность.

В случае, если на момент оформления пластика клиенту нет 18 лет, потребуется подготовить письменное согласие на предоставление карточки со стороны законных представителей ребенка.

Какую кредитную карту лучше выбрать?

Как было сказано выше, для получения максимального дохода необходимо иметь несколько карт, в том числе кредитных и дебетовых. Чтобы применить все схемы заработка, рекомендуется оформить 2 кредитки — одну с беспроцентным снятием наличных, а вторую — с выгодным кэшбэком.

Кредитная карта «100 дней без процентов» от Альфа-Банка

В рамках данного предложения кэшбэк не начисляется, поэтому кредитка интересна только для снятия наличных. Она лучше всего подходит для реализации 3-го способа заработка на картах, описанного выше. По продукту действуют следующие условия:

- годовое обслуживание — от 590 рублей;

- льготный период — до 100 дней (распространяется на операции безналичных покупок и выдачу наличных);

- снятие наличных — бесплатно в любом банкомате при условии, что сумма не превышает 50 000 рублей в месяц (в иных случаях комиссия составит 5,9% или не менее 500 рублей).

Чтобы избежать комиссионных расходов, клиент в начале льготного периода снимает 50 000 рублей и размещает их под проценты на доходную карту. В последующие 2 месяца он снимает ещё по 50 000 рублей и добавляет их на дебетовку. В конце грейс-периода необходимо вернуть всю сумму обратно на кредитку.

Кредитная карта «Деньги Zero» от МТС Банка

Кредитка интересна продолжительным льготным периодом, который действует на все расходные операции. К особенностям карты относится:

- максимальный кредитный лимит — 150 000 рублей;

- комиссия за использование кредитных средств — 30 рублей в день;

- льготный период длительностью до 1 100 дней;

- наличие кэшбэка в размере до 8% на оплату услуг клиник МЕДСИ.

Комиссия начисляется только за те дни, в которые клиент пользовался кредитным лимитом.

Дебетовая карта Тинькофф Блэк

10% на остаток по дебетовой карте Тинькофф Блэк

10% на остаток по дебетовой карте Тинькофф Блэк

Дебетовая карта Тинькофф Блэк благодаря проценту на остаток по счету, считается одной из лучших карт для накопления и хранения средств. На данной карте не страшно копить как маленькие, так и большие суммы. Обо всех плюсах и минусах карты мы рассказывали в отдельном обзоре дебетовой карты Tinkoff Black.

Преимущества карты Тинькофф для хранения и накопления

- Надежный, системообразующий банк в России. Самый быстрорастущий онлайн-банк в мире.

- Годовое обслуживание обойдется в 0 рублей при наличии открытого вклада, кредита наличными или неснижаемого остатка на счете карты не менее 50 тыс. рублей. В иных случаях комиссия за обслуживание составит 99 рублей в месяц. Обязательно прочитайте как сделать карту бесплатной без выполнения этих условий.

- Процент на остаток: 6% годовых на сумму до 300 тысяч при активной подписке Тинькофф PRO. Без подписки Tinkoff Pro — 4% годовых по карте. Если сумма у Вас больше, то можно открыть накопительный счет в приложении банка и хранить деньги на отдельном счете без лимита по сумме.

- Инвесткопилка. В приложении банка можно открыть специальную копилку, куда будет автоматически зачислять определенный процент с каждой покупки по вашей карте. Это отличный вариант для тех, кто сам не умеет накапливать деньги. Вы даже не будете замечать, как с каждой покупки небольшой процент будет отчисляться на накопление. Эти деньги будут автоматически вложены в инвестиционный фонды под примерно 14.5% годовых. В любой момент можете закрыть копилку и получить деньги обратно.

- Снятие наличных от 3 тыс. рублей за операцию — бесплатно до 500 тыс. рублей в месяц. Более этой суммы 2%, мин 90 рублей.

- Кэшбэк — 5% в повышенных категориях и до 30 процентов у партнеров банка.

Мне нравится1Не нравится

Как пользоваться бесконтактной картой?

Чтобы оплатить покупку в магазине, аптеке, на АЗС, в ресторане и т.д. картой с функцией бесконтактной оплаты, необходимо поднести ее к терминалу, который имеет значок NFC. Это расшифровывается, как Near field communication, что в переводе на русский язык означает «ближняя связь без контакта».

Предварительно кассир сканирует товар, чтобы определить его стоимость. Сумма, требуемая к оплате, высвечивается на экране терминала. Остается поднести пластик к нему и дождаться характерного звукового сигнала. Его можно услышать через 2-3 секунды.

Вводить пин-код при бесконтактной оплате необходимо при превышении лимита. До 1000 рублей можно потратить с баланса без пин-кода.

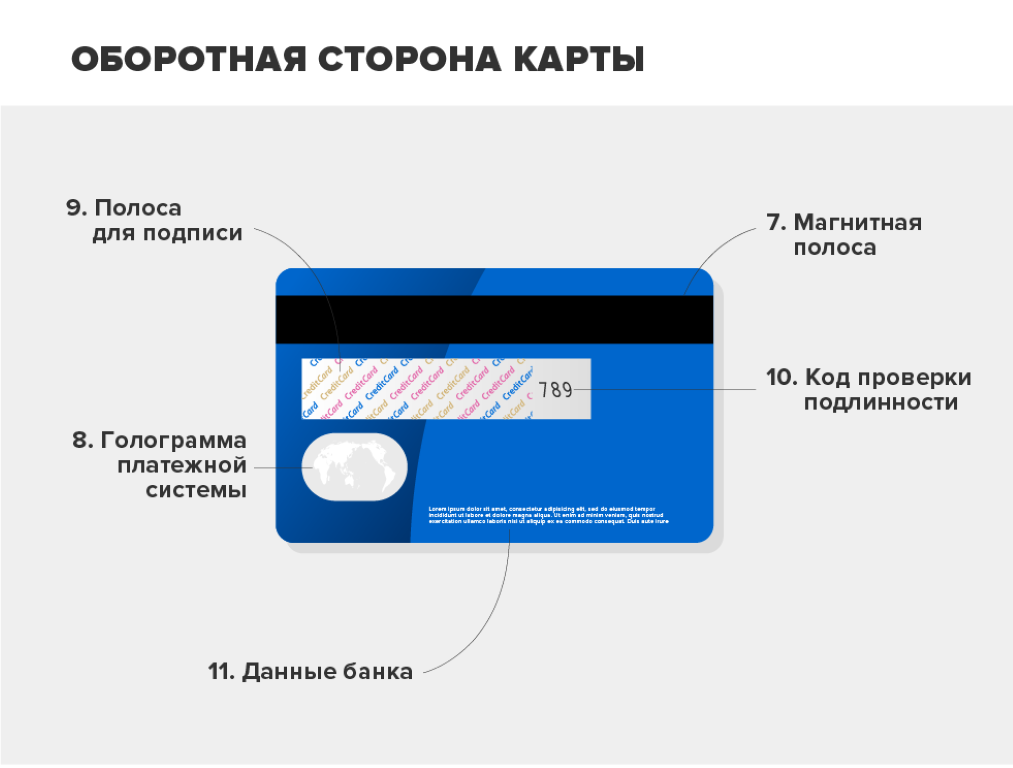

Как прикладывать карту к терминалу для оплаты

Перед тем, как приложить карту к терминалу для оплаты, убедитесь в том, что сумма, указанная на его экране верная. Затем поднесите пластиковый продукт тыльной стороной (задней), на которой видна магнитная лента и указан CVV код. Подождите 1-3 секунды, чтобы прозвучал сигнал, означающий списание денежных средств, затем уберите пластик.

Прикладывать карту с функцией бесконтактной оплаты к терминалу необходимо задней стороной, то есть магнитной лентой. Расположение значка «волны» вверху или внизу не имеет значение.

Когда вводить пин-код

Вводить пин-код при бесконтактной оплате картой или телефоном необходимо при превышении установленного лимита. По умолчанию от составляет 1000 рублей. Соответственно, если сумма покупки не превышает 999 рублей, вводить пин-код не нужно.

По желанию клиент может увеличить лимит, но банковские организации не рекомендуют это делать, так как при утере или краже у мошенников появится шанс снять большую сумму со счета.

Как платить телефоном

Чтобы сделать оплату еще более комфортной, можно привязать карточку к телефону и совершать платежи с него. Для этого мобильное устройство должно иметь встроенный NFC-модуль. Затем, чтобы подключить к нему оплату картой, нужно выполнить все шаги .

Почему оплата может «не пройти»

Есть множество причин, по которым может не пройти оплата картой в одно касание.

- Самая распространенная — терминал не обладает встроенным модулем NFC, поэтому предварительно нужно уточнить у кассира, какого типа устройства перед вами. Если терминал не поддерживает данную опцию, расплатитесь картой в стандартном режиме — вставьте ее в устройство и введите пин-код.

- Вторая причина, по которой, платеж часто не проходит, — на балансе недостаточно денежных средств.

- Еще одна причина — размагничивание пластика. В этом случае придется заказывать в банке новую. Чтобы этого не произошло рекомендуется носить карточку с телефоном в разных карманах. Также не стоит хранить ее вместе с металлическими предметами, как ключи. Они могут поцарапать ее.

Яндекс карта банковская плюсы и минусы

С 2015 года компания Яндекс начала выпуск банковских карт платежной системы Mastercard. Карточки являются универсальным платежным инструментом и могут быть использованы для оплаты товаров и услуг в любых торговых точках, оснащенных специальным оборудованием для безналичного расчета.

Советуем почитать: Закон о контроле переводов с банковских карт

На карточки начисляется кэшбэк в виде бонусных баллов. Их можно потратить на оплату продуктов и услуг партнеров компании Yandex. Баланс карты и электронного кошелька совмещен. Владельцам электронного кошелька Яндекс на выбор предлагается несколько вариантов банковских карт.

Если проанализировать реальные отзывы людей, которые используют в повседневной жизни продукты от Яндекс, можно сделать вывод, что банковские карты пользуются огромной популярностью.

Советуем почитать: Где хранить данные банковских карт

Владельцам нравится удобство использования, функциональность, возможность открытия валютных счетов

Немаловажное значение также имеет невысокая плата за обслуживание и оснащение чипом для бесконтактной оплаты. Из недостатков иногда отмечают высокую комиссию за снятие наличных в банкомате и низкий кэшбэк

- http://www.siladeneg.ru/minusy-plyusy-plastikovyx-kart.html

- https://spasskiy.tatarstan.ru/plyusi-i-minusi-bankovskih-kart.htm

- https://www.primacard.ru/pages/plyusy-i-minusy-plastikovyh-kart.htm

- https://www.eg.ru/question/800792-chto-takoe-neimennaya-bankovskaya-karta-i-kak-ey-polzovatsya-083297/

- https://pay-asist.ru/qiwi/issues-qw/plyusy-i-minusy-multivalyutnoj-karty-yandeks-dengi.html

Post Views:

1 024

NFC-браслет

Бесконтактный расчет картой или смартфоном плотно вошел в нашу повседневную жизнь. Теперь появился новый способ таких платежей – с помощью браслета с встроенным NFC-чипом.

Внешне устройство похоже на фитнес-браслет или смарт-часы, поддерживая функцию расчета за товары и услуги бесконтактным методом. Необходимо просто провести рукой над терминалом и покупка будет оплачена.

Современные технологии не стоят на месте и постоянно совершенствуются. Поэтому и способы оплаты с каждым днем становятся все разнообразнее. Теперь, привязав банковскую карту к браслету, бумажнику или другому «умному» аксессуару, можно не боятся того, что злоумышленники смогут ими воспользоваться и обналичить средства.

Преступление и наказание

Нужно сразу оговориться, что в разное время кражи денег с карты квалифицировали по-разному. Например, как хищение путём использования (модификации) компьютерной техники. В настоящий момент возможно два варианта:

- п.г. ч.3 ст.158 УК РФ (кража, совершенная с банковского счета). Ответственность по этой статье наступает, если злоумышленник физически завладел картой, получил к ней удалённый доступ в обход держателя, и причинил ущерб. Вариант – завладение телефоном (компьютером) с доступом к мобильному банкингу и перевод денег на свой счёт. Наказание – штраф (от 100 до 500 тыс.руб.), принудительные работы (до 5 лет), лишение свободы (до 6 лет) со штрафом.

- (мошенничество с использованием электронных средств платежа). Так наказывают аферистов, которые под разными предлогами выманивают данные жертв. Санкция зависит от части статьи, но при хищении денег вне организованной группы в значительном размере (ч.2 ст.159.3 УК РФ) грозит наказание в виде штрафа (до 300 тыс.руб.), исправительных работ (до 2 лет), принудительных работ либо лишение свободы (до 5 лет).

Условия привлечения к ответственности:

- доступ к карточке получен неправомерно;

- гражданину (юридическому лицу) причинён ущерб либо попытка причинения ущерба не доведена до конца по причинам, которые не зависят от злоумышленника.

Раскрыть кражу, совершенную с помощью банковской карточки, нетрудно. Нужно либо снимать деньги с помощью банкомата, либо рассчитываться в магазине, где есть камеры. Мошенничество, при котором завладевают доступом к счёту, сложнее.

Начисление процентов на остаток средств

Еще несколько лет назад банки неохотно предлагали проценты на остаток денег на карте, сейчас же эта возможность реализована практически в каждом финансовом учреждении. Речь идет о собственных средствах клиента, которые хранятся на карточном счете (причем как в случае с дебетовыми картами, так и для кредиток).

Если вы хотите выбрать карту с начислением процентов, нелишним будет знать следующее:

- Процентная ставка может составлять от 2-3% до 10-11. Однако самые высокие ставки предлагают новые и не заслужившие еще репутацию банки, а также те, что находятся в плохом финансовом положении и стремящиеся упрочить его за счет привлечения дополнительных средств клиентов;

- Проценты начисляются либо на среднемесячный остаток, либо ежедневно на текущий остаток. В любом случае следует понимать – если деньги на вашей карте не задерживаются, и вы ее постоянно обнуляете, больших выгод начисление процентов вам не принесет;

- Если планируете держать на карте значительную сумму денег для получения процентов. Не стоит опасаться их потери – АСВ страхует такие средства наряду с вкладами. Если даже у банка будет отозвана лицензия, деньги вам вернут. Но при этом стоит озаботиться безопасностью карты и ее защитой от возможных мошенничеств.